铝元素,地壳中存在很多,仅次于氧、硅,比铁好多得多。然铝比较活泼,容易氧化,因此地壳中就没有纯的铝存在。日常生活中,纯铝要比纯(钢)铁贵不少,根本原因就是将他们从化合物中提取出来的成本不同:铝要先制作成氧化铝,然后通电电解得到纯铝,大约需要13500度电(成本少得3000,多的得6000,欧洲非挪威冰岛直接把企业干破产),过程就如电解食盐水得到氢气和氯气;钢铁是用纯碳元素(焦炭)还原氧化物得到,一吨钢铁半吨焦炭(用煤炭制作,成本1000来块)。因此,电解铝和钢铁行业,都被划为高耗能行业。

一吨铝=13500度电,一吨煤(标准煤 7000大卡/kg)发电3300度,一吨铝承载4吨煤。如果是日常发电的3800~5500打卡/kg的煤炭,得6~8吨。因此,铝,可以担得起固态能源金属的称号。

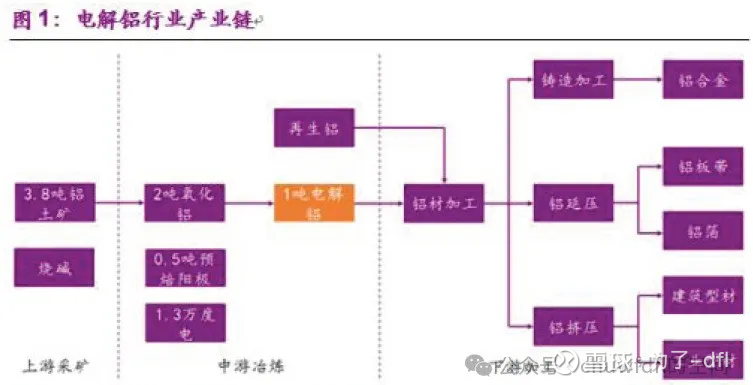

铝土矿(3.8吨,看品位)——氧化铝(2吨)+(0.46吨的电极+1.35万度电)——电解铝(1吨原铝)——铝材,或者再生铝——铝材。

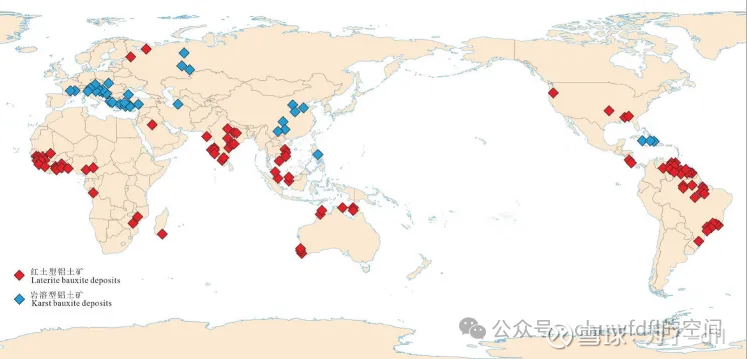

a.铝土矿,就是含45%~65%的氧化铝的石头或者泥土,有多种形态。大致上可以分为红土型和岩溶型两类,前者主要分布在非洲西部、南美洲北部、印度、东南亚及澳大利亚北部和西南部,后者主要分布在南欧、加勒比海地区、亚洲西部和中国。红土型,看分布就是赤道两边,为什么是红土?就是雨水多,把其他的冲走,留下赤铁(红色)在这土上或混杂其中,薄薄的一层硬壳子,典型就是印尼和几内亚巴西。岩溶型,我国比较多,北方基本都是这种;西南地区是两种都有。

b.铝土矿变氧化铝,其实是一个提纯的过程。主要有烧焙和低温(拜耳法)两种工艺,中间需要加入钠离子(烧碱或者纯碱都可以,通常都是烧碱,因为便宜划算些)。目前由于几内亚、澳大利亚、印尼和菲律宾的铝土矿供应,低温工艺有较强的竞争力,中国企业在沿海地区,如山东烟台、龙口,广西防城港、河北唐山等大规模建设拜耳法氧化铝厂,内陆也有,如重庆的万州。无论什么工艺,都有大量的赤泥产生,这是废物,含碱性,属于比较危险的。通常的能源是天然气,需要把低温用碱浸出来的铝酸钠溶液烘干得到颗粒状的氧化铝。 铝土矿提纯氧化铝的资本开支稍大,大约4000元/吨,150万吨/年的,得60亿。

c.氧化铝电解得到电解铝,主要能源是电力(13500度/吨铝),用到的物料有阳极焦(大约0.45吨左右)和阴极块(石墨)电极;阳极主要是石油焦、焦炭等做的,阴极,那就是石墨;此外还需要一些冰晶石,氟化铝等。 电解铝资本开支更大,建厂估计需7000~9000元/吨产能,看国企还是民企,通常8000元/吨产能是需要的,50万吨的产能得40亿,其中设备大约40%,土建安装45~50%,其他10%左右(云铝50万吨厂的建设费用,计44亿)。根据目前的政策,要获得新产能,得置换,没有指标得买,这个估计又得大几千到1万多/吨(22年底),因此指标费就得30亿起;当前一穷二白(只有钱)来建设一个50万吨的电解铝厂,至少80亿起步。

1、上游铝土矿:主要有国产和进口,进口预计占80%,慢慢的升高,中资企业大规模在几内亚挖铝土,如中铝、赢联盟(宏桥等),河南国际、国电投等,2023年中国进口铝土矿1.4亿吨,其中几内亚1亿吨+,澳大利亚3300万吨,少量印尼、菲律宾、加纳巴西等。印尼为发展国内产业,铝土矿出口开开停停。今年几内亚的油库爆炸,国内产业链抖三抖,就是国内对几内亚的铝土矿依赖太高了。

2、氧化铝:这个就是工厂,不考虑成本,随处可以建;要存在竞争力,得考虑原材料、物流,燃料(天然气),渣土,碱源。中国长期氧化铝产能过剩,但今年为什么氧化铝能到4000?是因为河南山西等地使用国产矿的厂子,因环保限采没廉价矿了,进口的成本太贵没竞争力(几内亚到烟台或者日照,龙口,再运到山西或者河南,倒腾几次,装卸费都了不得)。因此氧化铝厂多建在矿源附近,或者进口的口岸附近,最好有铁路或者直接在港口附近。 氧化铝供应一个不确定性因素是几内亚,因为那边有个强制政策,给你们开矿,必须未来一个时间点建设氧化铝厂,增加点附加值,但是呢,政策是政策,当地政府也不稳定,建设氧化铝厂,燃料没(基本上没有天然气供应),碱源没,反正除了土地和矿,都没,因此没啥竞争力。当然,不计成本,还是能搞起来的。

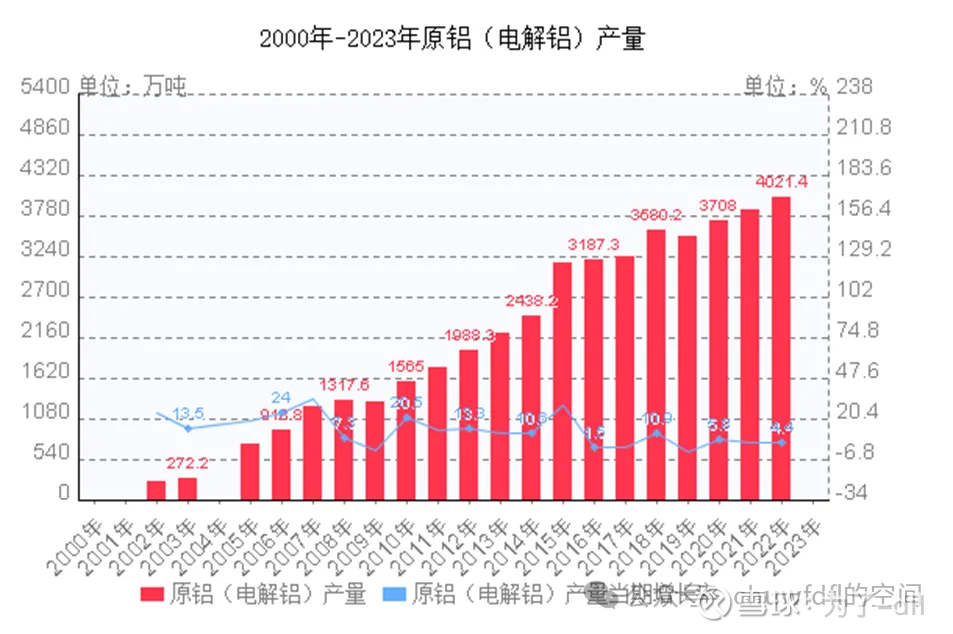

3、电解铝: 中国产能大扩张,产量如下图,预计2024年能达到4400万吨。

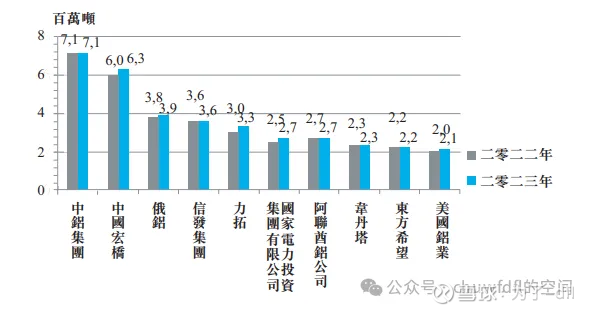

1)产能分布:中国产量占全球几乎60%左右的(23年全球7020万吨,中国4280万吨),中国产能主要分布山东、新疆、内蒙、云南(前四占58%)、河南、贵州、甘肃、广西和青海有些。发现除了山东(允许自备电厂,不交电网相关联的费用撸电网的羊毛)和河南(早有矿),另外的地方的能源都比较丰富的低电价地区。

加上近三四年煤炭价格高位,促使东部一些以燃煤电厂为电源的铝厂关门卖指标,如河南、山东等地区。由于高耗电,因此企业有极大的动力往低电价地区迁移,大趋势是山东往内蒙、新疆、四川、云南、贵州等地区迁移。哪怕每度电只便宜1分钱,一吨电解铝就能便宜0.01*13500=135元,50万吨的厂,7000万/年的效益;东部0.45元/度很常见,新疆(新疆神火)和云南((电价已不再便宜)前些年只要0.25元/度,就算0.3元,每度电便宜0.15元,一吨就便宜2000元,50万吨就是10个亿。因此低电价地区的竞争力很强。

全球除中国外的主要电解铝产能国家是俄罗斯(地大能源丰富),挪威和加拿大(水电资源丰富),冰岛(地热电站),阿联酋等代表的中东(石油天然气多),美国、法国、埃及、莫桑、巴西等多多少少有些,欧洲的除冰岛和挪威基本被北溪关系炸掉给干废了。欧洲和美国也成了电价铝价格的高地,每吨溢价200+美元。(下图摘自俄铝年报)

2)产业政策:最大的产能政策就是4500万吨产能天花板,这个由来就是以前盲目扩建,搞得全行业亏损后面和水泥、煤炭、玻璃等一起,等量或减量的“产能置换”《国务院关于化解产能严重超过标准矛盾的指导意见》(国发〔2013〕41 号)带来的,17年开始实施。---当然,这个是一纸文件的事情,比如玻璃,因为光伏玻璃的紧缺,后面就开口子。 第二个政策就是“碳减排”,一吨电解铝13吨的碳排放,相对水电2吨不到,多出10来吨,如果真的征收碳税,按中国的价格有500多块,按欧洲的价,那不得了,3000多元,根本承受不了。 第三个特点,中国的铝水比慢慢的升高,即电解铝厂出来的产品是铝液,不铸锭而是直接加工厂铝合金或者铝材等,中间少去两步,又节省不少钱(200kwh/吨的电)。如果未来都不铸锭,铝期货的交割怎么办?

3)其它:由于电解铝方便运输,大宗商品,全球流通;成本就是运输和关税,中国能源成本低和高耗能产业,中国对铝出口征收30%的出口关税,对高附加价值的铝材不征税,所以中国是铝材及制品等成品、半成品出口大国,年出口超过1000万吨,虽然受大国(包括关税),但仍具有竞争力。

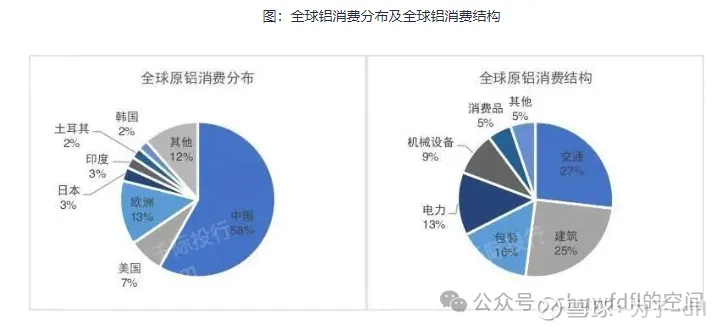

4、铝材:电解铝的下游,板材、线材、棒材、铝箔、轮毂等等种类非常之多,应用领域极广,飞机、汽车、光伏、门窗、电缆等。按照应用行业大类,主要是建筑、交通、电力、包装等(下图,拿来主义)。由于中国房地产产业的跌倒,目前虽然电解铝的价格还很高,但是股价相对下滑,典型就是神火股价两月腰斩。

1)、交通增量:伴随着汽车追求轻量化,单车铝消费增加。根据《中国汽车工业用铝量评估报告(2016—2030)》,2021年中国燃油车单位用铝量预计为150kg/辆,新能源车单位用铝量预计为220kg/辆;2022年传统汽车产量为2699.6万辆,新能源汽车产量为704.1万辆,2022年我国汽车用铝为559.2万吨。中国汽车工程学会发布的《节能与新能源汽车技术路线年,汽车轻量化技术预计实现单车用铝量将分别达到250kg/辆、350kg/辆(国联期货),每辆车车增加100kg,1000万辆车就是100万吨。 2)、另外一个增量是电力,尤其是光伏板边框(0.7w吨/gw)及支架(分布式2.2万吨/gw),平均1GW的光伏大约需要1.5万吨,当前全球(产量95%是中国)一年400多GW,就需要大约600万吨;这个是变化的,一个光伏板子面积变化,另外是分布式光伏的比重变化。下图是nature 对光伏耗铝的需求预测。-当然这有个问题,如支架能够正常的使用再生铝。

云南铝业股份有限公司(云铝、807),算是一体化公司,铝产业链都有涉及,年产氧化铝 140 万吨、绿色铝 305 万吨(权益257.5万吨)、阳极炭素 80 万吨、石墨化阴极 2 万吨、绿色铝合金 160 万 吨。分析:核心是电解铝产能305万吨/年,氧化铝自给率不足50%,阳极也不够,但和专业生产企业的合资公司能保证供给,铝土矿也是不足;因国内受政策制约,产业链的关键点是电解铝,因此氧化铝不足可以通过大股东中铝补足。

公司自2019年以来,可以说发生了脱胎换骨的变化,原因多样,1)产能释放:2019年大理益鑫(权益25万)建成,海鑫70万吨先进产能(权益58万),文山50万吨合计133万吨权益产能三个大厂建成,占目前公司的50%+,2)最近尤其是疫情中后期,铝的价格高涨。公司自2019至2024H1,合计经营性现金流310亿,叠加融资的50亿,公司由负债很重的公司,变身一堆现金的公司(账上现金67亿扣除短期负债0.2亿,一年内到期2.3亿,长期负债37.5亿,剩27亿净现金),资产负债率由2019年初75%下降到23%。

a:重置成本法,305万吨的电解铝产能,就需要400亿,140万吨的氧化铝需要60亿,加上阳极、加工等等,肯定不止500亿,但公司固定资产账面价值只有223亿,非流动资产也仅284亿流动资产,考虑累计折旧部分,还是有很大溢价,大多数来自就是产能指标值钱(溢价)。流动资产-总负债有30亿剩余。考虑少数股东权益比例,公司当前的市值400亿,是值得的。

b: 利用21年非公开发行股票的资料,文山50万吨项目的财务内部收益率是12%(税后),再查看项目测算参数,铝的价1.34万(含税)测算(低于当前价格6000元/吨),原材料氧化铝2400,以及阳极3700,电0.28/kwh等,与当前价格对比,预计当前增加成本4500的成本,就是当前效益比当初测算还要好,即推出其财务内部收益率12%. 12%的项目,市场愿意付出多少倍溢价么?1.5倍肯定的,考虑财务杠杆,对股权的溢价应该是要高于2倍的。因此,当前公司的PB=1.49,是低估的。

c)利用现金流折现估值;由于资本开支高峰已过,最近三年,公司的自由现金流分别是(69-12=57),(69-10=59),(59-5=54),年均达到56.6亿,如能维持,10年就是达到560亿,因此公司价值接近500亿,扣除有息负债37亿,再来85折权益比,400亿还是值的。未来这个50多亿的现金流,能维持吗?电解槽的寿命8~10年,需要再装备?

综上,云铝股份400亿还是值的,就是11元的股价。尤其是当前进入现金奶牛区,今年开始中期分红,每股0.23元。

3)影响电解铝的重要的条件,电价,云南最近几年电价上涨很多,未来会怎么样?其次,氧化铝的当前高价能持续吗,是一次性冲击还是?考虑的产能天花板,碳税,未来云南电价的稳定,预计云铝未来会取得持续稳定的经济效益。

神火,两个板块,煤和铝。新疆的火电铝+云南水电绿色铝,新疆电价便宜运费贵,云南的水电铝,和云铝一个故事,本部的煤炭,优质的无烟煤,可能需求下降当动力煤卖,不太乐观。巧合的是,神火和云铝2024年9月6日的收盘PB相差无几,1.49V1.47. 神火最近3月腰斩了,反弹可能随时而来。

猜想:账上钱多了,云铝未来可能氧化铝板块要么补短板(可能在昭通建设氧化铝厂,当前海鑫的氧化铝是中铝防城港供的),要消耗部分资金,要么未来氧化铝价格会下跌,都是利好。

补两张边际成本曲线,这个对行业定价和选择公司很重要。这类图会因为原料、能源价格变化而变化,不能刻舟求剑。

神火新疆是自备电厂+部分网电,云南的电解铝厂都是网电。选企业选择左侧的,安全,右侧靠近市场行情报价的弹性大。

很欣喜的看到两只股票这周比较稳,跌不下去了。大盘还在跌,有相对收益。$云铝股份(SZ000807)$ $神火股份(SZ000933)$

证券之星估值分析提示云铝股份盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示神火股份盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。